相談事例

CASE

遺留分に関する民法の特例について教えてください。

2009.1 担当者 の回答

中小企業の代表者の高齢化が進み、事業承継はいまや国家的問題です。そこで、「中小企業における経営の承継の円滑化に関する法律(以下、「経営承継円滑化法」といいます。)」が2008年(平成20年)10月1日(遺留分に関する民法の特例は2009年(平成21年)3月1日)に施行されました。

この法律では、事業承継の次の3点の課題に対応しました。

(1)相続により分散した株式や事業用資産を買い取るための資金、相続税の納税資金等に対する金融支援措置。

(2)相続により分散した株式や事業用資産を買い取るための資金、相続税の納税資金等に対する金融支援措置。

(3)遺留分に関する民法の特例措置。

今回は、ご質問の(3)についてご説明します。

○ 遺留分とは?

遺留分とは、相続人間の最低限度の平等を確保するために、兄弟姉妹を除いた相続人に保障された最低限度の権利のことです(原則として財産の2分の1、相続人が直系尊属のみの場合は3分の1で、これに個々の相続人の法定相続分をかけて算出します)。

経営者の資産が自社の株式と事業用の不動産しかない場合、経営者が生前贈与や遺言などによって、後継者である子供にその資産のほとんどを取得させると、自分の取得分が遺留分よりも少なくなった他の子供は、相続財産の一部を取り戻すことが可能となります(遺留分減殺請求)。しかしそうなると、この遺留分減殺請求によって相続人間で紛争が発生し、自社株や事業用資産が分散してしまう恐れがあります。

また、遺留分算定の基礎となる財産は被相続人の死亡時が基準となります。たとえ後継者が経営者から自社株式の生前贈与を受けた後、努力して自社株価格を上昇させても、遺留分を計算する際の評価は相続発生時点での価格(上昇後の価格)になってしまいます。

○ 特例で何が変わるの?

この特例では、後継者を含む推定相続人の全員が書面によって合意し、所定の手続を経ることを条件に、

①経営者から後継者に贈与された自社株式について、遺留分算定のための財産の価格から除外する(除外特例 図1)ことや、②自社株式の評価額を合意の時における価格に固定化することができます(固定特例 図2)。

除外特例により、自社株式が分散するリスクを防止できますし、遺留分算定の財産に算入する場合でも固定特例を使えば、将来株式の価値が上昇しても遺留分は増加しないため、後継者は安心して経営に専念できます。この制度を利用すれば、経営者が健在で統率力があるうちに家族を説得し、自社の将来を決めておくことができるのです。

出典: 中小企業庁中小企業事業承継ハンドブック

具体例:

X社の経営者Aさんには、B、C、Dの3人の子供がいます。

Aさんは、3000万円の不動産と3000万円のX社の株式を持っていましたが、引退を考え長男BにX社の株式を贈与し会社の経営を承継させました。その後、Bは会社を上手く経営し、Aさんが死亡した時にはX社の株式価値は1億2000万円に上昇していました。

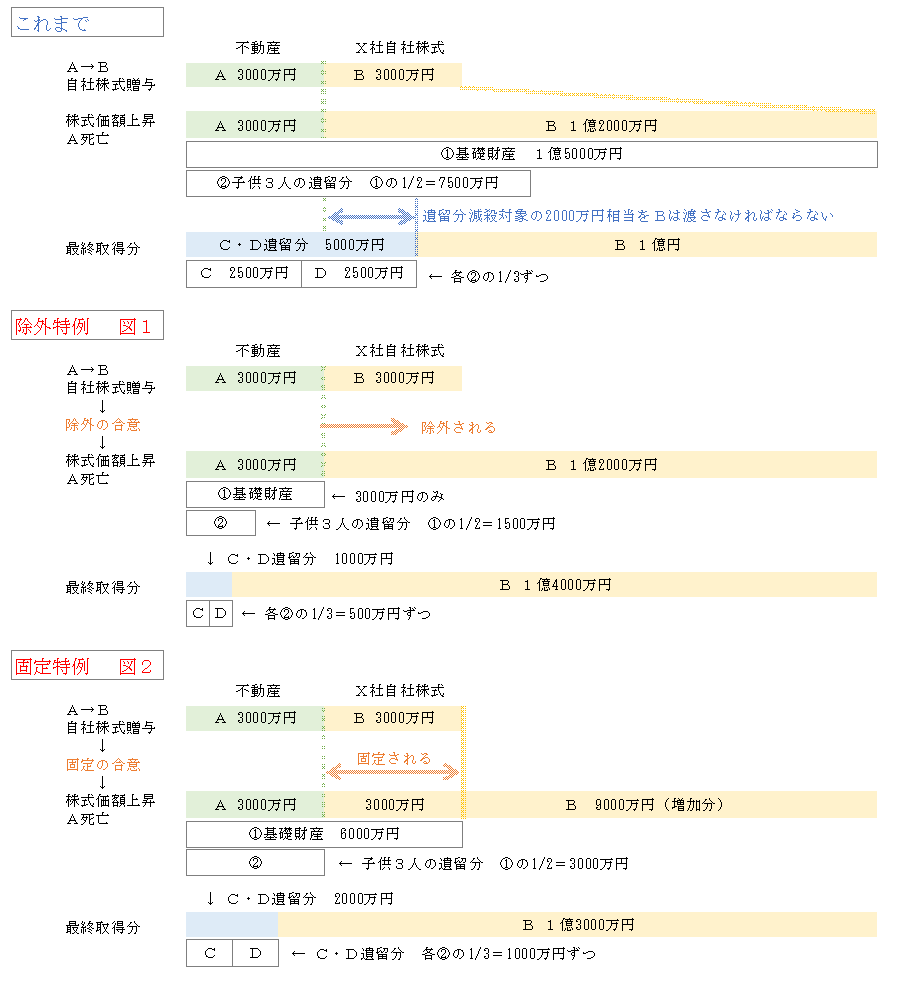

これまでの方法では、慰留分算定の基礎となる財産は、3000万円の不動産と1億2000万円のX社株式で総額1億5000万円です。

つまり、遺留分の総額はその2分の1である7500万円、さらに相続人は3人の子供ですから、1人あたりの遺留分はその3分の1である2500万円となります。そうすると、C、Dは3000万円の不動産を相続しただけでは遺留分である5000万円(1人あたり2500万円には届きませんから、BはC、Dに対して合計2000万円相当分の資産を渡さなければならなくなり、Bにとっては重い負担を背負うことになります。

しかし、図1の除外特例でX社の株式を遺留分算定の財産から除外しておけば個々の遺留分は500万円ずつになります。

さらに、図2の固定特例でX社の株式の価格を3000万円に固定すると個々の遺留分は1000万円ずつになり、いずれの場合も後継者であるBはC、Dに対して資産を渡す必要はなくなります。

この特例の適用を受けるためには、後継者を含む推定相続人の全員が書面によって遺留分の算定に係る内容について合意し、経済産業大臣の確認及び家庭裁判所の許可審判を受けることが必要です。

当法人でこれらの手続のお手伝いをさせて頂きますので、お気軽にお問い合わせください。

また、詳しい内容が中小企業庁のホームページにも記載されております。